そろそろ定年退職や老後資金のことを考えはじめる50代。

昨今の円安や経済情勢の影響で、お金の心配が増えるばかりです。

そんな中、2024年から始まる非課税制度の拡充で、投資に関心を持つ方も多いようです。

しかし、今まで投資に興味がなかった方は、色々な不安があるのではないでしょうか。

- 50代から老後資金を準備したい人

- 生活環境を考慮した適切な投資方法を知りたい人

- これから投資を始めてもリターンが得られるのか心配ない人

- 50代からの資産運用でも遅くない理由がわかる

- 手を出してはいけない投資手法と商品がわかる

- 将来の取り崩し方法がわかる

以上の内容でわかりやすく解説します。

本気で投資資金の準備

人生100年とすると50代は人生の中間点で、次の50年をどう考えるかで変わってきます。

そのような中、老後資金の話をすると難しと思うかもしれませんが、資産形成するラストチャンスの年代と言えます。

しかし、いきなり投資に回せる資金がないと思ってる方は、いくつかの方法を考えてはいかがでしょうか。

本気で投資資金を捻出したいと思う方は、一度支出を見直す必要があります。

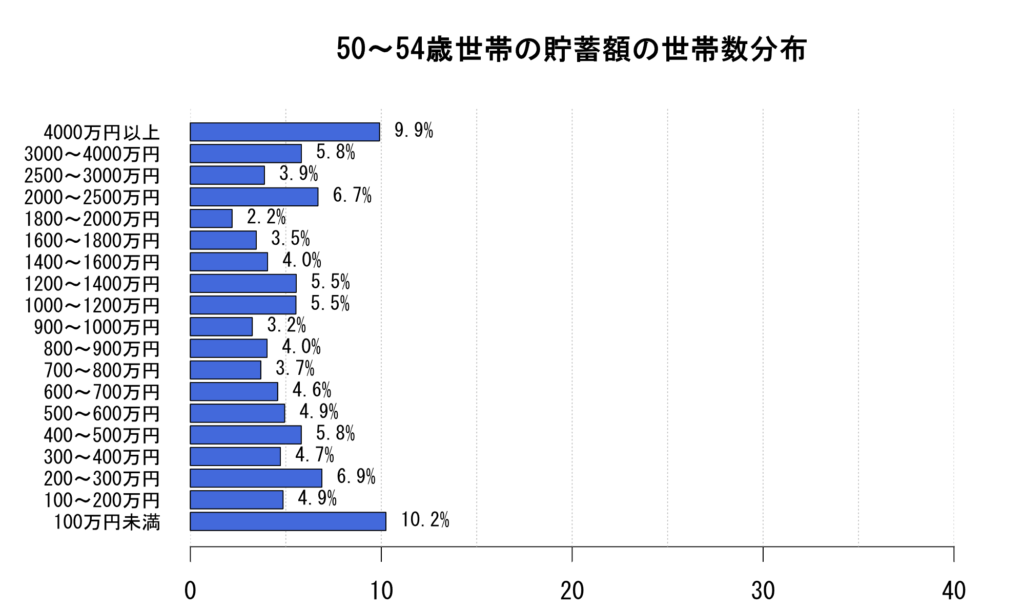

ここに1つの例として50〜54歳の貯蓄額があります。

情報媒体によって数値が上下しますが、目安として1674万円が平均です。

意外にも500万円以下が約33%なので、老後資金は不足します。

平均貯蓄額【1674万円】が、どれくらい投資に回せるかがポイントです。

とはいえ、投資に今ある預金を全額回せることは難しいので、毎月4万円を20年続けられるか考えましょう。

そのためには、今の生活サイクルを見直すことが必要です。

支出を見直す

投資資金を捻出するためには、細かい支出を見直すことが先だと考えます。

要するに無駄なことにお金を使わいこと。

意外に節約できることが多いはずです。

| 携帯代 | 格安SIMに乗り換え |

| サブスク | 解約する |

| 車 | 軽自動車に乗り換え |

| 住まい | 郊外に引っ越し |

| お酒・タバコ | 見直し、やめる |

一番身近なものが携帯代とお酒・タバコではないでしょうか。

また、ギャンブル系はここで一切断ち切りましょう。

投資する前に、生活スタイルを見直すことで、余裕資金が生まれます。

50代から投資は20年以上可能

20代・30代と比べれば投資期間が圧倒的に足りないとは承知と思います。

しかし、50代からでも20年続ければ、資産運用は十分可能です。

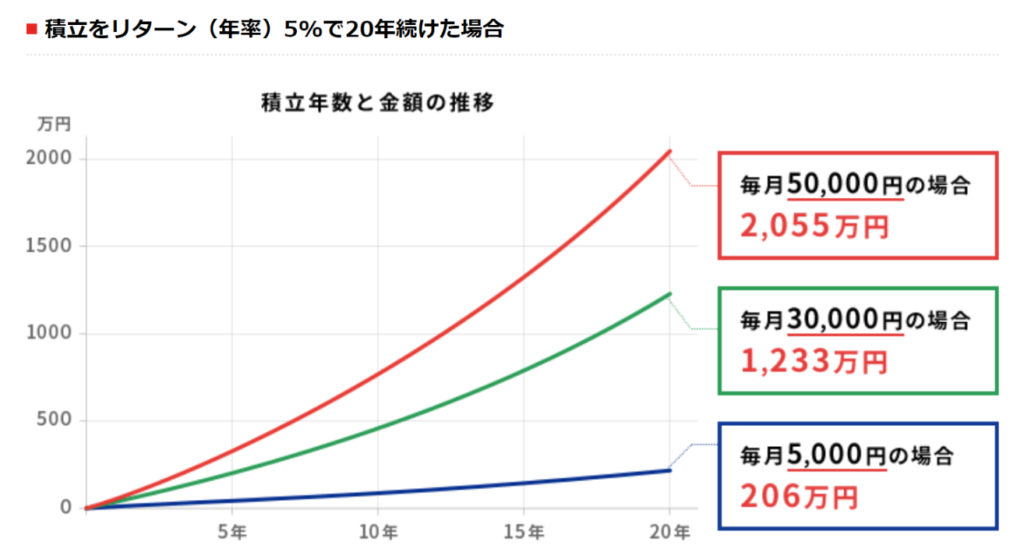

下記のシミュレーションを見てみましょう。

シミュレーション

下記の図は1つの目安ですが、年利5%で毎月5000円、30000円、50000円を20年間つみたてた場合のシミュレーションです。

インデックス投資を前提にした場合、最高で2055万円になる結果です。

※あくまでも市場環境が、右肩上がりで良い場合

仮に70歳時、2000万円の資金をどう使うかですが、一括で現金にするのはおすすめしません。

なぜなら、そのまま運用することで、更に資産が増える可能性があるからです。

どうしても必要な時は、必要な額だけ取り崩せば良いのです。

全て現金に変えてしまうと、運用がストップしてしまうので、複利の効果が受けられないのでデメリットになります。

インデックス投資

投資商品は指数に連動したインデックス投資をおすすめします。

インデックスをかんたん説明すると、日経平均、S&P550(米国)株価指数に連動した運用をすることです。

また、運輸コストが他の投資信託に比べて低く設定しているのが特徴です。

インデックス投資のメリットは3つあります

- 少ない資金から始められる

- 手間がない(ほったらかしできる)

- 分散投資できる

金融庁が詳しく解説しているのでホームページを確認して下さい。

>>>金融庁:わかりやすい商品で投資を始めたい

つみたてNISAをフル活用

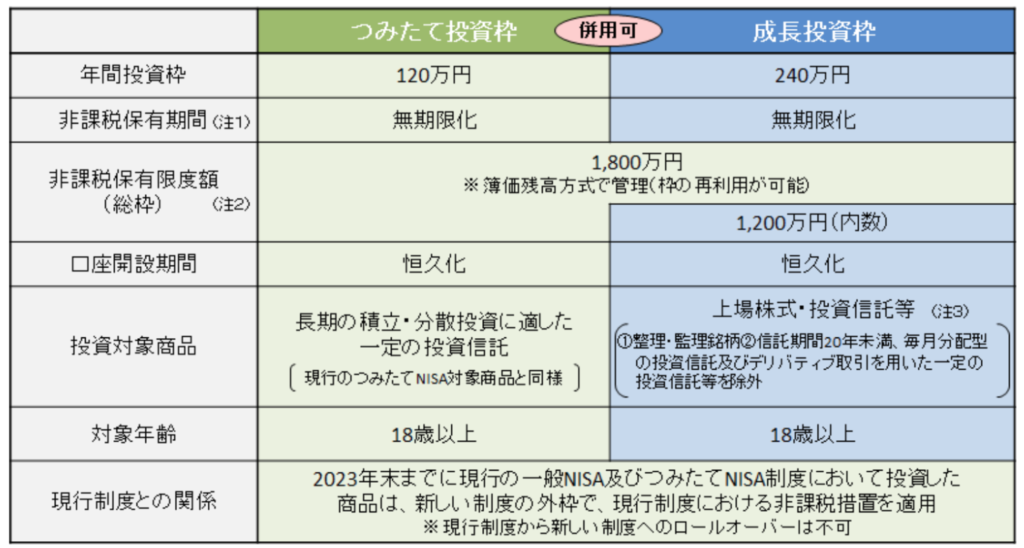

2024年度から非課税制度が拡充されました。

- 年間のつみたて投資枠が40万⇒120万円

- 非課税保有限度額が800万円⇒1800万円

- 非課税期間が無期限

年間120万円投資できないという方は、無理にする必要はありません。

運用益に掛かる税金がないのは魅力なので、ぜひ活用しましょう。

投資詐欺に注意

50代は資産運用において、お金を減らしてはいけないフェーズです。

まだ30代であれば失敗を取り戻せる時間がありますが、投資期間が短い場合は資産が目減りすることになります。

また、投資未経験というだけで、大きなリスクがあります。

それは投資詐欺に遭うことです。

大変なことになる前に、気になるニュースがあるので読んでください。

>>>ビジネスジャーナル⁄ Business Journal

50代が狙われやすいのには理由があります。

「退職金を上手に活用すれば増えますよ」の声に引かれ、話を聞くうちにかんたんにだまされるのです。

やってはいけない投資5つ

50代は、人生の折り返し地点であり、退職後の生活資金を準備する時期でもあります。

そのため、リスクを抑えて安定した運用が求められます。

以下に、50代がやってはいけない投資方法を5つご紹介します。

高すぎる利回り商品に投資する

「元本保証」や「毎月5%の配当を約束」しているような、将来を約束されたような商品はNGです。

そもそも投資は元本保証ではありません。

1つに集中投資をする

1つの銘柄や資産クラスに集中して投資すると、リスクが高まります。

退職後の生活資金を準備する時期です。

リスクを抑えて分散投資をしましょう。

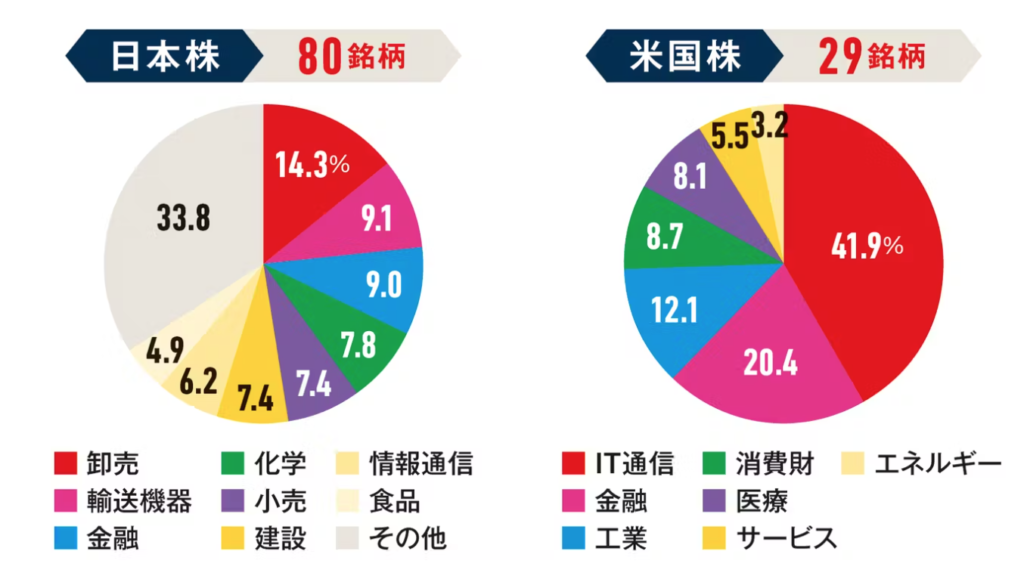

日本株、米国株の中でも様々なセクターに分散することが大切です。

短期的な利益を追求する

短期的な利益を追求する投資は、ほとんどうまくいきません。

具体的には、以下のリスクが挙げられます。

市場全体の下落

個別銘柄の業績悪化

政治・経済情勢の変化

自然災害

短期投資は、上記のようなリスクを理解した上で取り組む必要があります。

一方、長期投資は、市場の長期的な成長を見込んで投資を行うため、短期的な損失リスクを抑えることができます。

また、長期投資では複利効果が働き、投資元本を大きく増やすことが可能です。

そのため、投資初心者やリスクを抑えた運用を希望する方は、短期投資ではなく長期投資を検討することをおすすめします。

複雑な商品に投資する

手を出していけない商品は、仕組みが複雑でわかりずらいこと。

デリバディブ・仕組み債など、先物取引などは、初心者には理解できません。

このような商品は、専門知識が必要です。

知識や経験が不足した状態で投資する

知識や経験が不足した状態で投資すると、損失を招きやすくなるのは言うまでもないと思います。

どうしてもお金のこととなると、利益ばかり気にして、自分を見失いがちになります。

損失を被ると、生活資金や将来の資産形成に大きな影響を与える可能性があり、投資自体を誤解すると適切な判断ができず、さらに損失を拡大させる可能性があります。

また、投資に依存すると投資以外の収入源を確保できなくなり、リスクが高まります。

知識がないまま投資を行うと、リスクを抑えることが難しくなるため、まずは知識を身につけることが重要です。

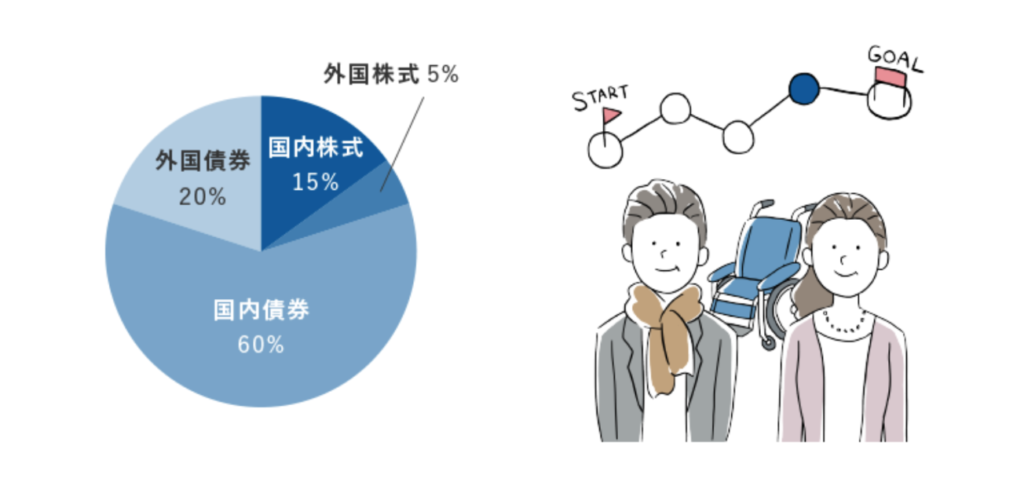

50代からの理想のポートフォリオ

参考までに理想のポートフォリオを1つ紹介します。

株式の比率は20%と、低めに設定されています。

これは、株式は短期的には価格変動が大きいリスクがあるためです。

債券の比率80%と、株式20%を組み合わせることで、リスクを抑えながら、一定のリターンを狙っています。

なお、現金・預金の生活費や万が一の備えのために一定額保有しておくと安心です。

もっとリターンを狙いたいのであれば、株式の比率を上げるのも良いでしょう。

しかし、株式の比率が上がるとリスクが高まることを理解して下さい。

まとめ:50代でも間に合う

50代からの投資は人生の折り返し地点であり、ライフイベントの数や目的、運用スタイル、運用できる期間が20代・30代などの若年層とは違います。

慎重に投資方法を選び、リスクを抑えて運用することができれば、50代でも上手に資産運用ができるでしょう。